В журнале «Энергетическая политика» Миэнерго России (№ 1 (143), январь 2020 г.) опубликована статья Александра Титова, ведущего эксперта Энергетического департамента ИЭФ, на тему «Анализ экономики создания новых газовых хабов».

Аннотация. Процесс создания газового хаба можно рассматривать как инвестиционный проект. Компании и правительственные организации стремятся выбрать такие площадки для создания газового хаба, которые дадут наибольший экономический эффект. Анализ экономической эффективности проекта может осуществляться путем количественного анализа затрат и выгод от реализации проекта (Cost-Benefit Analysis). Данный подход наблюдается в целом ряде исследований эффективности создания газовых хабов. В статье анализируются основные выгоды от создания торгово-перевалочных пунктов для производителей и потребителей газа, а также условия, необходимые для его создания. Статья рассматривает несколько таких проектов: голландский TTF, потенциальные хабы на Пиренейском полуострове и в Балтийском регионах. Для данных проектов рассматриваются издержки, которые были или будут понесены на создание хаба, а также выгоды, которые получили или получат производители и потребители газа в регионе их работы.

Ключевые слова: газовый хаб, Cost-Benefit Analysis, торговля газом.

Актуальность исследования

В настоящее время в России ведется активная дискуссия о целесообразности создания газового хаба на территории нашей страны с целью укрепления ее роли на региональных рынках природного газа в условиях активно развивающихся спотовых торгов, охлаждения интереса потребителей к долгосрочным контрактам, росте конкуренции между странами-экспортерами сетевого и сжиженного газа.

Рыночные хабы – закономерный результат либерализации газовых рынков. Наличие хаба и уровень его развития свидетельствуют о степени зрелости рынка и служат механизмом балансирования интересов покупателей и поставщиков.

Однако экономика создания новых газовых хабов требует больших затрат на формирование необходимой рыночной и газотранспортной инфраструктуры. Мало того, наличие таких торгово-перевалочных систем не защищает рынок от колебаний цен на природный газ и зачастую может приводить к ухудшению условий торговли, чем это было до создания хаба.

Тем не менее, ряд стран как в Европе, так и в Азиатско-Тихоокеанском регионе стремится к созданию новых газовых хабов.

Газовый хаб: определение и классификация

В наиболее широком смысле «газовый хаб» – это площадка, где покупатели и продавцы обмениваются правами собственности на газ на бумаге и/или на условиях физической поставки. Его основная роль заключается в транспортировке газа от поставщиков к потребителям в соответствии с контрактами в момент их погашения, а также в балансировке регионального рынка, привязанного к данному хабу.

Для нашего исследования целесообразно разделять газовые хабы на физические и виртуальные. Физический хаб – это географическая (расположенная в центре и имеющая значительное количество взаимосвязей с объектами газовой инфраструктуры) точка в сети, где устанавливается цена на природный газ, поставляемый в это конкретное место. В случае виртуального хаба присутствует виртуальная торговая точка (VTP). Цена в данном случае устанавливается для всей рыночной зоны, которая покрывается виртуальным хабом. Из данной рыночной (балансирующей) зоны пользователи сети могут транспортировать газ к точкам выхода. В европейских странах зона виртуального хаба часто соответствует национальным границам. Например, NBP был создан в качестве инструмента ежедневного балансирования для всей британской географической области.

Хаб не защищает рынок от колебаний цен на газ и часто может приводить к ухудшению условий торговли, чем это было до его создания

При создании такой системы организаторы должны решить, какой тип газового хаба им необходим. Виртуальный газовый хаб имеет более гибкое торговое соглашение и открыт для большего количества участников, чем физический хаб. VTP не соответствует какой-либо физической точке входа или выхода. Таким образом, это позволяет покупателям и продавцам проводить операции без необходимости резервирования мощностей по хранению, что увеличивает количество участников рынка. Все проекты газовых хабов в АТР – это в первую очередь «виртуальные хабы».

Сейчас активно обсуждаются предложения по созданию специальных хабов для сжиженного газа, однако они, скорее всего, будут носить виртуальный характер. Такая система будет способствовать формированию ценового бенчмаркинга на сжиженный газ в регионе (в первую очередь, АТР), без создания физического торгового пункта, с одной стороны. С другой стороны, СПГ перевозится в судах, и его торговля слабо зависит от транспортной инфраструктуры трубопроводной сети. Газовозы могут стать своего рода хранилищами газа. Кроме того, терминалы регазификации СПГ имеют соответствующие резервуары для хранения сжиженного газа. В результате, в Азиатско-Тихоокеанском регионе такое обходное решение может ускорить развитие именно виртуальных хабов, поскольку ни одна азиатская страна в настоящее время не имеет необходимой газотранспортной инфраструктуры. Текущие хаб-индексы, такие как Argus ANEA, Platts JKM и SGX LNG Index Group (SLInG), не имеют базовой инфраструктуры поставок конечным потребителям и работают на виртуальном уровне.

Методология анализа экономической эффективности создания газового хаба

Процесс создания газового хаба можно рассматривать как инвестиционный проект. Это означает, что оценка его экономической эффективности производится путем сопоставления выгод и издержек от реализации, приведенных (дисконтированных) к определенному моменту времени. Чистый денежный поток с последующим расчетом чистой приведенной стоимости (NPV) выводится по формуле:

где CF – это все денежные потоки, связанные с проектом: величина первоначальной инвестиции (оттока средств) и притоки/оттоки денежных средств, которые ожидаются в последующие периоды, а R – это ставка дисконтирования.

Cost-Benefit анализ подразумевает сравнение выгод и издержек. В первую очередь, оценим выгоды, которые возникают для потребителей и производителей газа от создания газового хаба.

Методология, представленная в десятилетних планах развития европейской газовой сети (TYNDP), выделяет ряд выгод по четырем основным критериям: стоимость и объемы поставок природного газа, надежность поставок, конкуренция и устойчивость энергосистемы.

В первую очередь проверяется, вносит ли проект значительный вклад хотя бы в один из критериев. Это является обязательным предварительным условием для его рассмотрения.

Затем оцениваются следующие выгоды:

снижение стоимости поставок газа, оптовых цен на газ и электроэнергию, платы за подключение и конвергенция цен между рынками;

увеличение количества поставщиков газа, к которым страна имеет доступ;

вклад в безопасность поставок, снижение частоты и объемов перебоев в поставках газа;

снижение выбросов CO2, связанная с интеграцией возобновляемых источников энергии (включая биометан и другие синтетические газы) и/или заменой источников энергии с высоким содержанием углерода (таких как уголь в производстве электроэнергии) газом;

замена более дорогих видов топлива на новые более дешевые источники.

Выгоды от создания газового хаба

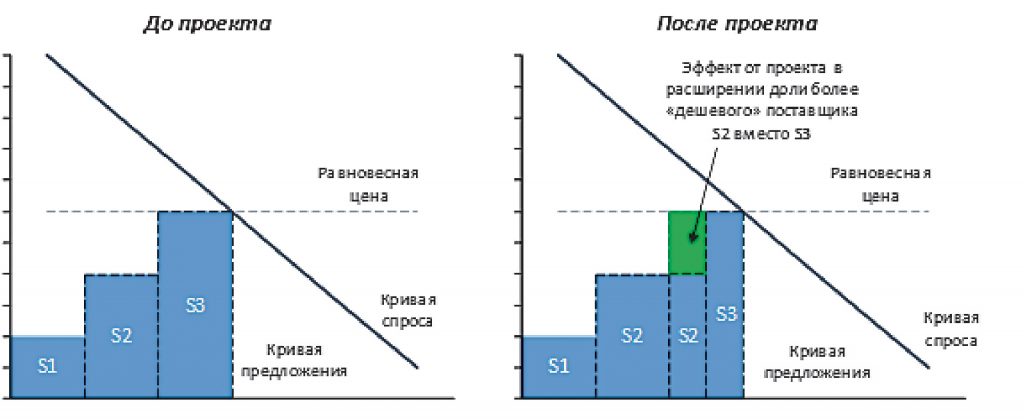

Эффект от снижения стоимости поставок газа и/или электроэнергии можно представить следующим образом:

В качестве примера на приведенном выше графике показан случай, когда инфраструктурный проект (например, создание хаба) позволяет увеличить доступность дешевого и уже существующего источника подачи газа (S 2) при одновременном снижении потребности в более дорогом источнике (S 3). В результате «зеленый» прямоугольник на правом рисунке – это размер выгоды от снижения стоимости поставок газа.

Данная выгода рассматривается как ключевая финансовая выгода, особенно для рынков стран АТР, где долгое время наблюдалась ценовая премия по отношению к газовым рынкам Европы и США. После существенного падения газовых цен на рынках Европы и Азии в 2014–2016 гг., во многом повторившего динамику нефтяных котировок, инициативы по форсированному изменению структуры газовых контрактов в АТР замедлились. После 2016 года начался рост цен, связанный с увеличением спроса на газ и восстановлением нефтяных котировок, к которым по-прежнему привязана значительная часть газовых контрактов. Однако к лету 2019 года цены на газ в Европе вновь устремились вниз, потеряв около 50 % по сравнению с 2018 годом. При этом, они существенно обогнали динамику нефтяных цен. Это стало ещё одним сигналом того, что газовый рынок пошел своим путем, постепенно теряя взаимосвязи с нефтяным. Падение цен на газ в Европе привело к тому, что премия на азиатском рынке вновь заметно выросла, а значит эффект, выраженный в снижении цен, снова может быть весомым аргументом в пользу создания газового хаба в АТР.

Второй важной выгодой от создания хаба является снижение объемов вынужденного сокращения поставок газа (Curtailment Rate) и устранение перебоев в его поставках. Curtailment Rate – это сокращение поставок газа из-за нехватки предложения или из-за того, что спрос на газ превышает пропускную способность трубопровода. Обычно существует иерархия потребителей на случай дефицита газа: от тех, кому газ будет поставляться при любых условиях, до тех, кто может переориентироваться на другие виды топлива. Такой подход применим не только при нехватке газа, но и при изменении «разумной» цены.

Снижение объемов вынужденного сокращения поставок газа – это разница между сокращенным спросом без проекта и сокращенным спросом (если он есть) после реализации проекта. Выгода в данном блоке рассчитывается, как:

CRB = (CDBefore project – CDAfter project) × Cost

где CD – объемы неудовлетворенного спроса до и после реализации проекта;

Cost – издержки от перебоев в поставках газа. Данный показатель обычно задается нормативно на основе усредненных оценок. Для TYNDP 2017 ENTSOG использовало значение 600 Евро/МВт·ч.

Исследование департамента торговли и промышленности Великобритании (2006 год) оценило, что трехнедельные перебои в поставках природного газа для промышленного сектора могут привести к потере 0,18‒0,81 % ВВП. Исследование датской DTI (2006 год) показало, что «добровольное» сокращение использования газа промышленными предприятиями из-за высоких цен (в условиях перебоев) в течение 60-ти дней может привести к потере ВВП от 0,04 % до 0,16 %.

Также систематическое вынужденное сокращение поставок газа может иметь долгосрочные экономические последствия в виде роста затрат для энергоемких отраслей промышленности.

Наличие газового хаба стимулирует диверсификацию источников поставок, а, следовательно, повышает переговорные возможности стран-потребителей с поставщиками, расширяет диверсификацию и устойчивость газового рынка в случае перебоев поставок.

Для производителей выделяются следующие ключевые выгоды от создания хаба. В условиях либерализации рынка создание газового хаба будет способствовать развитию новых небольших производителей газа. Например, для большого количества производителей сланцевого газа в США просто необходима такая площадка как Henry Hub. Создание газового хаба способствует развитию газового сектора и привлечению инвестиций в разведку и добычу, в строительство газовой инфраструктуры. Аналитики выделяют рост добычи газа, увеличение инвестиций и занятости в газовом секторе в качестве основной выгоды для экономики страны-производителя от создания хаба.

Также газовые хабы способствуют существенному облегчению процесса торговли между участниками рынка. Создание газовых хабов в странах-потребителях требует от производителей адаптации к новым рыночным условиям. Например, развитие торговли газом на хабах в Европе и потенциальное развитие в АТР служит толчком для начала дискуссий с поставщиками газа по разработке новых формул ценообразования, устранению условий о конкретном пункте назначения поставок газа и т. д.

Условия формирования газового хаба

Для анализа затрат на создание газового хаба, в первую очередь, необходимо определить какие условия должны быть выполнены, чтобы организовать такую площадку.

Вопрос условий для формирования газового хаба рассматривается многими исследователями. И в целом они выделяют схожие сочетания экономических и политических факторов:

крупный национальный или региональный рынок газа со стабильным или растущим уровнем потребления;

либерализация газового рынка, которая подразумевает наличие следующих независимых участников: продавцы и покупатели, системный оператор, оператор хаба, брокеры и биржевые игроки;

достаточное количество игроков. Например, на европейских газовых рынках предполагается, что для формирования функционирующего конкурентного рынка необходимо минимум 10 активных компаний (торгующих как минимум раз в неделю);

наличие развитой газотранспортной инфраструктуры и систем подземного хранения газа с высокой пропускной способностью и существенным объемом свободных мощностей, поскольку газ должен передаваться внутри хаба без различий в стоимости;

высокие стандарты национального финансового контроля, правовой защиты и политическая стабильность.

Также для функционирования хаба необходима биржа по торговле газом (электронная торговая платформа). Функционирующая и дерегулируемая конкуренция на оптовом рынке дает ценовые сигналы для спотового и форвардного рынков. Очевидная выгода биржевой торговли заключается в том, что транзакции происходят на биржах, что способствует прозрачной, централизованной торговле стандартизированными продуктами.

Реализация ЭТП в рамках создания газового хаба требует следующих условий:

анонсирование и проведение аукционов по торговле газом;

клиринговый центр, назначенный биржей, который предоставляет финансовые гарантии для выполнения всех сделок;

утверждение объемов газа, доступных на спотовой основе;

стандартизация аукционных продуктов;

прозрачность и доступность данных.

Потенциальные газовые хабы

Нельзя сказать, что создание газового хаба – это типовой проект. Все потенциальные площадки имеют разные стартовые условия: объем спроса, предложения, торговые потоки газа, начальная инфраструктура, уровень развития и либерализации рынка, степень развития финансовых институтов и доверие к потенциальной площадке других участников рынка. Также экономический эффект от создания хаба может существенно отличаться от площадки к площадке. Таким образом экономический анализ для одной площадки может быть крайне ограниченно перенесен на другую. Методология анализа, которую мы выделили в предыдущих разделах остается общей, однако подход к каждой системе электронных торгов является индивидуальным.

Текущие газовые хабы располагаются в первую очередь вблизи потребителя и на пересечении нескольких маршрутов поставки газа (СПГ, газопроводная инфраструктура, а также магистральные газопроводы для доставки газа потребителям).

Вариантов для размещения новых газовых хабов в новых регионах (помимо Европы и США) достаточно много, учитывая растущее потребление газа.

Восточное побережье Китая (в частности, Шанхай) вследствие прогнозируемого в перспективе до 2030 года существенного роста импорта СПГ и трубопроводного газа на китайском рынке;

Юго-Восточная Азия (в частности, Сингапур) вследствие удобного транспортного расположения и наличия высокоразвитой финансовой инфраструктуры;

Индия как растущий рынок потребления газа, расположенный наиболее близко к Персидскому заливу – одному из основных центров мирового производства и экспорта СПГ;

Латинская Америка (прежде всего, Бразилия и в меньшей степени Мексика) в силу сочетания развития спроса и производства газа с существенной географической удаленностью от существующих газовых хабов;

Турция как основной рынок газа в Европе, имеющий существенные перспективы роста потребления, в сочетании с увеличением роли страны в транзите трубопроводного газа в Европу со стороны стран Каспийского региона и России;

Россия (на базе Санкт-Петербургской международной товарно-сырьевой биржи, а также электронной торговой площадки «Газпрома», на которой реализуется часть газа, предназначенного для поставок в Европу) в силу сочетания огромного внутреннего рынка и не менее масштабных и растущих добычи и экспорта газа;

Однако газовые рынки в данных регионах пока еще не либерализованы (начальное условие для создания хаба) в достаточной степени, чтобы анализировать выгоды и издержки от создания газового хаба. Для относительно достоверного CBA (анализа) целесообразно рассматривать пограничные хабы, т. е. на стыке уже развитого рынка и регионов, выделенных выше. Часто этим хабам просто не хватает газовой инфраструктуры.

создание газового хаба на Пиренейском полуострове, который подразумевает интеграцию испанского, португальского и французского газовых рынков. Здесь возможно также активное участие Алжира, который является крупным поставщиком трубопроводного газа в Испанию;

создание Балтийского газового хаба, который соединит газовые рынки стран Балтии, Финляндии и Польши через сеть интерконнекторов. Здесь возможно также участие России, учитывая выгоды от перевалки СПГ с арктических терминалов.

Но в первую очередь рассмотрим анализ затрат и выгод для уже созданного газового хаба TTF в Нидерландах.

Газовый хаб в Нидерландах (TTF)

С 2005 года Gasunie инвестировала в создание газового хаба 7,9 млрд евро. Компания инвестировала около 3 млрд евро в национальную газотранспортную сеть, а также еще примерно 4,9 млрд евро в линии импорта/экспорта и другие виды деятельности. EBN инвестировал 326 млн евро в хранилище газа.

В 2010 году, спустя 5 лет после начала процесса создания хаба, был опубликован первый отчет, содержащий анализ выгод и издержек проекта. Отчет подготовили аналитики Brattle Group. В первую очередь они прогнозировали рост ВВП и рост занятости в нескольких секторах экономики Нидерландов от реализации инфраструктурных проектов по созданию газового хаба. По оценке Brattle Group, строительство газового хаба может создать до 136 тысяч рабочих мест в течение 2010‒2020 гг. В результате сделанных инвестиций также будет получено около 21,4 млрд евро дополнительных товаров и услуг, а конечный спрос может вырасти на 9,5 млрд евро.

В Базовом сценарии Brattle Group предполагалось последовательное снижение добычи в 2010‒2015 гг. с относительно резким падением в 2015 году и продолжением снижения до 59,4 млрд кубометров к 2020 году. В сценарии Gas Hub Brattle Group предполагали, что будут предприниматься дополнительные усилия для разведки и разработки новых месторождений. Прогнозная траектория добычи не предполагала резкого спада в 2015 году (в отличие от базового сценария), ожидая более плавного сокращения добычи – до 72,1 млрд кубометров к 2020 году.

Однако реальная добыча газа оказалась более чем в 2 раза ниже ожиданий экспертов Brattle Group. По данным BP Statistical Review добыча газа в Нидерландах в 2018 году сократилась до 32 млрд кубометров, что примерно вдвое ниже, чем в 2005 году. Основная причина такого падения – опасения по поводу роста частоты землетрясений в районе основного голландского месторождения Гронинген. Министерство экономики страны заявило, что уже ищет способы ускорить прекращение добычи в этом регионе. При этом в министерстве отметили, что, согласно графику снижения производства, квота на добычу газа на Гронингене в 2019 году значительно снижена по сравнению с 2018 годом ‒ с 21,6 млрд кубометров до 19,4 млрд кубометров. Добыча в следующем году должна быть еще ниже ‒ 15,9 млрд кубометров, при том, что пиковый показатель производства на Гронингене в 2013 году составлял 54 млрд кубометров. Минэкономики Нидерландов ожидает, что к 2022 году добыча упадет до 4 млрд кубометров. При этом падающая добыча на Гронингене не будет компенсироваться за счет других месторождений.

Создание хаба и активная торговля сырьем позволили правительству Нидерландов не опасаться того, что страна станет нетто-импортером газа. Тем не менее выгода, которую ожидали эксперты Brattle Group, не была реализована.

Другой потенциально возможной выгодой от создания газового хаба является сокращение цен на газ для конечных потребителей. Эксперты Brattle Group предполагали, что создание газового хаба добавит 13 млрд кубометров транзита газа и 6 млрд кубометров импорта СПГ к 2020 году. По оценке Brattle Group цена на газ в базовом сценарии (без создания хаба) в 2020 году ‒ 18 евро/МВт·ч, в сценарии с созданием хаба – 17,4 евро/МВт·ч. То есть, выгода от создания хаба составит около 0,58 евро/МВт·ч или 3,2 %. В результате, выгода от снижения цены с учетом потребления 500 ТВт·ч в 2020 году составит около 288 млн евро.

Цена на газ в Нидерландах (без учета налогов и сборов) до 2012 года примерно совпадала с динамикой средней цены на газ в EU‑28. Но в 2013‒2015 гг. она опустилась ниже и в первом полугодии 2019 года расхождение составило около 5,5 евро/МВт·ч.

Сложно определенно сказать, что такое расхождение в ценах – это влияние именно газового хаба. Во-первых, аналогичная ситуация наблюдается и в соседней Дании. Во-вторых, с учетом налогов и сборов цена в Нидерландах выше средней цены для EU‑28.

Еще одной финансовой выгодой, которую выделили эксперты Brattle Group является доход от торговых операций на хабе. По оценке Brattle Group, он составит 231 млн евро в 2010‒2020 гг.

В результате, по сравнению с затратами, которые понесла Gasunie на строительство инфраструктуры для создания газового хаба – около 7,9 млрд евро – экономический эффект выглядит менее существенным.

Источник: ФИЭФ по данным Eurostat

Балтийский газовый хаб

Создание газового хаба на Балтике – это скорее политический, чем экономический проект. Польша и страны Балтии хотят снизить зависимость от российского сырья и получить скидку на поставки газа от «Газпрома». Создание хаба подразумевает объединение газовых рынков Польши, Литвы, Латвии, Эстонии и Финляндии с торговлей на площадке GET Baltic, ростом доли поставок СПГ, в т. ч. из США и возможностью перепродажи газа в другие страны Европы.

В условиях преобладания политических целей (диверсификация, получение скидки), расчет экономической выгоды от проекта затруднен. По оценке Vygon Consulting российский газ для Польши будет оставаться наиболее дешевым по сравнению с альтернативными вариантами поставок.

Для реализации проекта Балтийского хаба необходимо построить следующую инфраструктуру:

трубопровод Baltic connector, соединяющий ГТС Финляндии и Эстонии. Проект находится на стадии принятия окончательного инвестиционного решения;

дополнительный коннектор между Эстонией и Латвией. Данный проект реализуется;

дополнительный коннектор между Латвией и Литвой. Сроки реализации проекта пока переносятся;

коннектор между Литвой и Польшей. В настоящее время проект на стадии принятия инвестиционного решения, но откладывается;

строительство СПГ‑терминалов в Свиноустье, Польша (на стадии принятия окончательного инвестиционного решения); Палдиски, Эстония (проект обсуждается); Клайпеда, Литва (проект обсуждается); Скулте, Латвия (проект обсуждается); Таллинн, Эстония (проект обсуждается);

коннектор между Польшей и Данией (опционально).

ENTSOG отмечает, что большинство выгод реализуется в сценарии минимизации поставок российского газа. Но даже в этом случае суммарные выгоды от создания хаба примерно покрывают уровень OPEX, но не покрывают CAPEX.

Создание газового хаба на Пиренейском полуострове

Газовые хабы в Средиземноморье (Испания, Италия) только начинают развиваться. Испания и Португалия имеют высокий потенциал в создании торгово-перевалочных систем, поскольку находятся на пересечении трубопроводных поставок газа из Алжира, имеют значительное количество регазификационных терминалов, а также небольшое транспортное плечо для получения американского СПГ.

Совокупные мощности по импорту газа в Испании составляют около 88 млрд кубометров в год и плюс 7 млрд кубометров от терминала СПГ в Эль-Муселе, по сравнению с уровнем спроса в 31 млрд кубометров. Импортные мощности Португалии составляют более 12 млрд кубометров в год по сравнению с уровнем спроса 6 млрд кубометров. Таким образом, для обеих стран импортные мощности в два или более раз превышают уровень спроса, и, следовательно, существует потенциал для экспорта в другие страны ЕС.

В условиях достаточных мощностей терминалов по приемке СПГ, трубопроводных мощностей из Алжира и объемов ПХГ, основной инфраструктурой, необходимой для создания газового хаба, является газопровод с Францией. Газовый рынок Испании пока еще слабо связан с другими европейскими рынками. Несмотря на то, что Испания имеет две точки присоединения с Францией, потоки физического газа между двумя странами были относительно ограниченными.

Завершение строительства в Каталонии газопровода Midcat позволило бы Испании осуществлять поставки газа, поступающего из Северной Америки, Африки, Египта и Израиля, во Францию и далее в Центральную Европу и таким образом решить проблему изоляции испанского газового рынка. На строительство газопровода выделили 6,5 млн евро, однако, после реализации первого этапа строительства в 2012 году, проект был заморожен из-за массовых протестов в связи с возможным экологическим ущербом. В результате был предложен альтернативный маршрут и газопровод STEP. Газопровод STEP с CAPEX 442 млн евро, OPEX 7,25 млн евро в год и мощностью 3,8 млрд кубометров в год. По оценке TYNDP [1], дата реализации проекта пока еще не определена (установлено индикативное значение 2022 года). Оценка выгоды от реализации проекта, сделанная TYNDP, находится на высоком уровне и составляет 955 млн евро.

Надо отметить, что даже расширенный проект газопровода MidCat не решил бы проблему избыточных мощностей по импорту газа на Пиренейском полуострове. Мощность газопровода составила бы 15 млрд кубометров при уровне избыточных мощностей 60 млрд кубометров. Также Испанию, Францию и Португалию сложно назвать растущими газовыми рынками. Совокупное потребление природного газа в этих странах пока еще остается ниже уровня 2008‒2010 гг.

Более подробный Cost-Benefit анализ проекта STEP провела компания Pöyry [3]. В результате анализа Pöyry пришла к выводу, что STEP может иметь экономический эффект, но при наличии особой комбинации факторов, включая высокий уровень европейского спроса, перебои в поставках газа из Алжира и высокие цены на рынке СПГ. Тем не менее, основная часть отчета довольно негативно относится к проекту, предполагая, в отличие от TYNDP 2018, что в большинстве проанализированных сценариев не будет реальной выгоды для проекта STEP.

Использованные источники

- Ten-Year Network Development Plan 2018 // ENTSOG, апрель 2019 [Электронный ресурс]. – Режим доступа: https://www.entsog.eu/sites/default/files/2019–04/TYNDP%202018 %20Project-Specific%20CBA%20Results.pdf (дата обращения 11.12.2019).

- «A Hub for Europe» The Iberian promise? // Oxford Institute for Energy Studies, март 2019 [Электронный ресурс]. – Режим доступа: https://www.oxfordenergy.org/wpcms/wp-content/uploads/2019/03/A-Hub-for-Europe-the-Iberian-promis... (дата обращения 11.02.2019).

- Cost Benefit Analysis Of Step, As First Phase Of Midcat – Final Report // PÖYRY MANAGEMENT CONSULTING, ноябрь 2017 [Электронный ресурс]. – Режим доступа: https://ec.europa.eu/energy/sites/ener/files/documents/study_public_acceptance_infrastructure_develo... (дата обращения 11.02.2019).

- Key elements for functioning gas hubs: A case study of East Asia // Xunpeng Shi, Hari M. P. Variam, март 2018 [Электронный ресурс]. – Режим доступа: https://www.sciencedirect.com/science/article/pii/S 2352854017302036 (дата обращения 11.02.2019).

- The evolution of European traded gas hubs // Oxford Institute for Energy Studies, декабрь 2015 [Электронный ресурс]. – Режим доступа: https://www.oxfordenergy.org/wpcms/wp-content/uploads/2016/02/NG‑104.pdf?v=f9308c5d0596 (дата обращения 11.02.2019).

- Economic Impact of the Dutch Gas Hub Strategy on the Netherlands // Brattle Group, сентябрь 2010 [Электронный ресурс]. – Режим доступа: https://brattlefiles.blob.core.windows.net/files/6215_economic_impact_of_the_dutch_gas_hub_strategy_... (дата обращения 11.02.2019).

- The Netherlands as a European gas transmission hub. A gas hub: benefits, need and risks // Algemene Rekenkamer, 2012 [Электронный ресурс]. – Режим доступа: http://www.wgei.org/wp-content/uploads/2015/06/A‑gas-hub-benefits-need-and-risks.pdf (дата обращения 11.02.2019).

Подпишитесь на обновления

и узнавайте первыми о новых публикациях